Як максимально зберегти криптовалюту, коли курс падає: поради під час корекції

У 2024 році Bitcoin увійшов у очевидний "бичачий" тренд (коли ринок систематично зростає), внаслідок чого оновив декілька історичних максимумів. Такі етапи завжди чергуються зі спадними і після зростання обов’язково наступає корекція.

Тому думка, що криптовалюта завжди зростає, є хибною. Аби уникнути неприємних сюрпризів і збитків, криптотрейдерам необхідно підготуватися та мінімізувати ризики.

Тому OBOZ.UA розглянув лайфхаки, які допоможуть не тільки зберегти кошти, але й заробити на "ведмежому" ринку (напротивагу "бичачому" під час "ведмежого" тренду котирування падають).

Диверсифікація

Найпоширеніший спосіб знизити ризики під час корекції ринку віртуальних активів – це складання криптовалютного портфеля. Втім, слід зважати, що у момент падіння біткоїну інші монети можуть реагувати значно різкіше (наприклад, під час 10% падіння BTC альткоїни можуть дешевшати на 15-25%), що також боляче відгукується на інвестпортфелях.

Хеджування

Зменшити вплив корекції біткоїна на інвестиційний портфель можна, маючи хеджуючи угоду. Хеджування – це відкриття протилежної угоди до основної позиції. Наприклад, якщо користувач має відкриту довгу (лонг) позицію з BTC, йому варто відкрити коротку (шорт) позицію для альткоїнів. Таким чином, вигода буде збережена за будь-якого сценарію.

Довга позиція відкривається трейдером з метою отримання прибутку від зростання ринку. Коротка позиція відкривається інвестором з метою отримання прибутку від падіння ринку.

Існує два інструменти для хеджування портфеля з альткоїнів – це деривативи та маржинальна торгівля.

Криптодеривативи

Криптовалютні деривативи – це похідні фінансові інструменти криптовалютної торгівлі, учасники якої купують/продають не сам актив, а можливість купити/продати його в майбутньому. Тобто вони не дають права власності на базовий актив.

Такі інструменти поділяються на опціони та ф’ючерси. Різниця між ними полягає в тому, що ф’ючерсний контракт зобов’язує одну сторону купити, а іншу продати актив за визначеною ціною після закінчення терміну дії контракту. Опціони ж дають право на покупку чи продаж, але за це користувач сплачує премію.

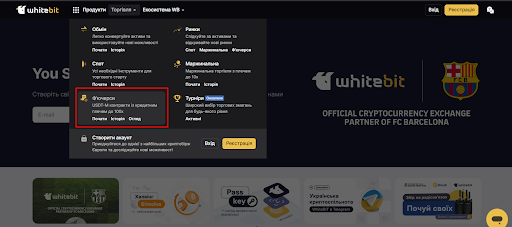

Ф’ючерсна торгівля наразі стала популярним інструментом криптотрейдингу – вибір платформ, де можна торгувати ф’ючерсними контрактами, постійно збільшується. Укласти таку угоду можна й на одній з найбільших європейських криптовалютних бірж українського походження WhiteBIT. Для цього потрібно:

- Обрати розділ "Ф'ючерси" в меню "Торгівля" на сайті криптобіржі.

- Відкрити вкладку та вибрати BTC-PERP.

- Вибрати тип ордера, суму активу, що хочеш купити, а також кредитне плече.

- Клікнути на "Купити" або "Продати" залежно від напрямку угоди.

Маржинальна торгівля

Маржинальна торгівля – це торгівля з використанням позикових коштів криптобіржі. Платформа надає доступні для торгівлі цифрові активи під заставу власних коштів користувача (маржі), що гарантує виконання ним боргових забов’язань..

За використання позикових коштів береться щоденна плата. З існуючих платформ чи не найвигідніші умови пропонує WhiteBIT: 0,0585% за один день використання біржових коштів. Але плата стягується, тільки якщо угода відбулася (якщо криптовалюту було придбано або продано).

Інша особливість маржинальної торгівлі: використання кредитного плеча (левереджа). Воно дає трейдеру змогу багато кратно збільшити власну позицію. Користувачі WhiteBIT можуть використовувати для маржинальної торгівлі плече від 1х до 10х, тобто це дає їм можливість збільшити власну позицію до 10 разів.

Усереднення доларової вартості

Стратегія усереднення доларової вартості (Dollar cost averaging, або DCA) передбачає купівлю активу на однакову суму через однакові проміжки часу, незалежно від наявної ціни. Це поліпшить точку входу, що дозволить збільшити прибуток під час майбутнього періоду зростання.

Оскільки точно передбачити дно або максимум активу неможливо, кожна наступна корекція буде не розчаруванням, а додатковою можливістю для збільшення позиції за вигіднішою ціною.

Втім слід пам’ятати, що така стратегія не підходить для активів з великою інфляцією, волатильністю та ціновою нестабільністю. Тому DCA підходить для біткоїну, "ефіру" та інших криптовалют з великою ринковою капіталізацією.

Використання Stop-loss

Через жадібність деякі трейдери перебувають у гонитві за більшими прибутками, через що вони забувають фіксувати прибутки. Тобто замість того, аби продати актив, користувач чекає все більшого зростання. Та часто такий підхід закінчується збитково: колись неодмінно настане корекція, і курс впаде нижче точки входу (вартість покупки активу).

Тому не слід забувати про стоп-ордери на продаж монет хоча б ціною входу. У такому випадку, якщо почнеться корекція, втрати будуть мінімізовані.

Тільки перевірена інформація в нас у Telegram-каналі OBOZ.UA та у Viber. Не ведіться на фейки!