Ликвидация на криптобирже: как снизить риск потери на "американских горках" курса

Волатильность считается как одним из преимуществ, так и недостатком криптовалют. Торговля такими активами происходит круглосуточно, что удобно для трейдеров, но курс криптовалют может в любой момент меняться, что порождает риски – в частности, риск ликвидации.

Ликвидация открытой позиции происходит при торговле с кредитным плечом. То есть, с ней сталкиваются трейдеры, которые занимаются маржинальной или фьючерсной торговлей.

Почему это происходит и как этого избежать, читайте в материале OBOZ.UA.

Механизм ликвидации

Как мы уже писали, маржинальная торговля криптовалютой – это торговля виртуальными активами с использованием заемных средств самой биржи. Это дает возможность увеличить прибыль при колебаниях стоимости актива.

Однако такая торговля отличается повышенными рисками – даже незначительная ошибка может привести к потере и заемных средств, и залога, который за них вносится трейдером. Чтобы ограничить потери, применяется управление рисками.

В том случае, когда цена актива поворачивается в невыгодное для трейдера направление, и он не может выполнить маржинальные требования по залоговому обеспечению, он может потерять часть залога или весь залог целиком. Если его средств не хватит, чтобы удерживать сделку открытой, либо если курс меняется слишком стремительно, позиция будет закрыта принудительно.

В таком случае трейдер потеряет средства, а размер убытка будет зависеть от начальной маржи и падения цены. Это и называется ликвидацией.

Маржин-колл

Принудительного закрытия позиции можно избежать, если вовремя внести дополнительные средства. Для этого существует маржин-колл – это уведомление о том, что залог трейдера слишком мал в сравнении с внезапно возросшим риском.

Если трейдер проигнорирует требования биржи или имеющихся у него средств недостаточно, его позиция будет автоматически закрыта, когда цена актива достигнет цены ликвидации. После этого его залоговые активы будут автоматически проданы для покрытия убытков.

Чтобы не допустить маржин-колл, следует тщательно отслеживать ситуацию на рынке. В этом может помочь такой инструмент как price alerts – оповещения об изменении цен на нужный актив, или воспользоваться stop-loss.

За использование маржинальных средств также взимается комиссия. Одну из самых низких на рынке предлагает криптобиржа с украинскими корнями WhiteBIT – она составляет 0,0585% за каждые сутки использования биржевых средств.

Цена ликвидации

Торгуя с кредитным плечом, важно знать цену ликвидации – уровень, на котором позиция с кредитным плечом будет закрыта автоматически.

И хотя цена ликвидации не является фиксированной, она зависит от нескольких факторов, включая размер самой позиции. Размер плеча при этом не влияет, но стоит отметить, что на WhiteBIT для маржинальной торговли доступно плечо от 1х до 10х, а для фьючерсной – до 100х. Это позволяет соответственно десятикратно или стократно увеличить собственную позицию.

Также на цену влияют стоимость криптовалюты, остаток средств на счете трейдера и так далее.

Как избежать ликвидации

Есть несколько эффективных способов снизить риск ликвидации. Чаще всего применяются:

- Стоп-лосс (Stop-Loss)

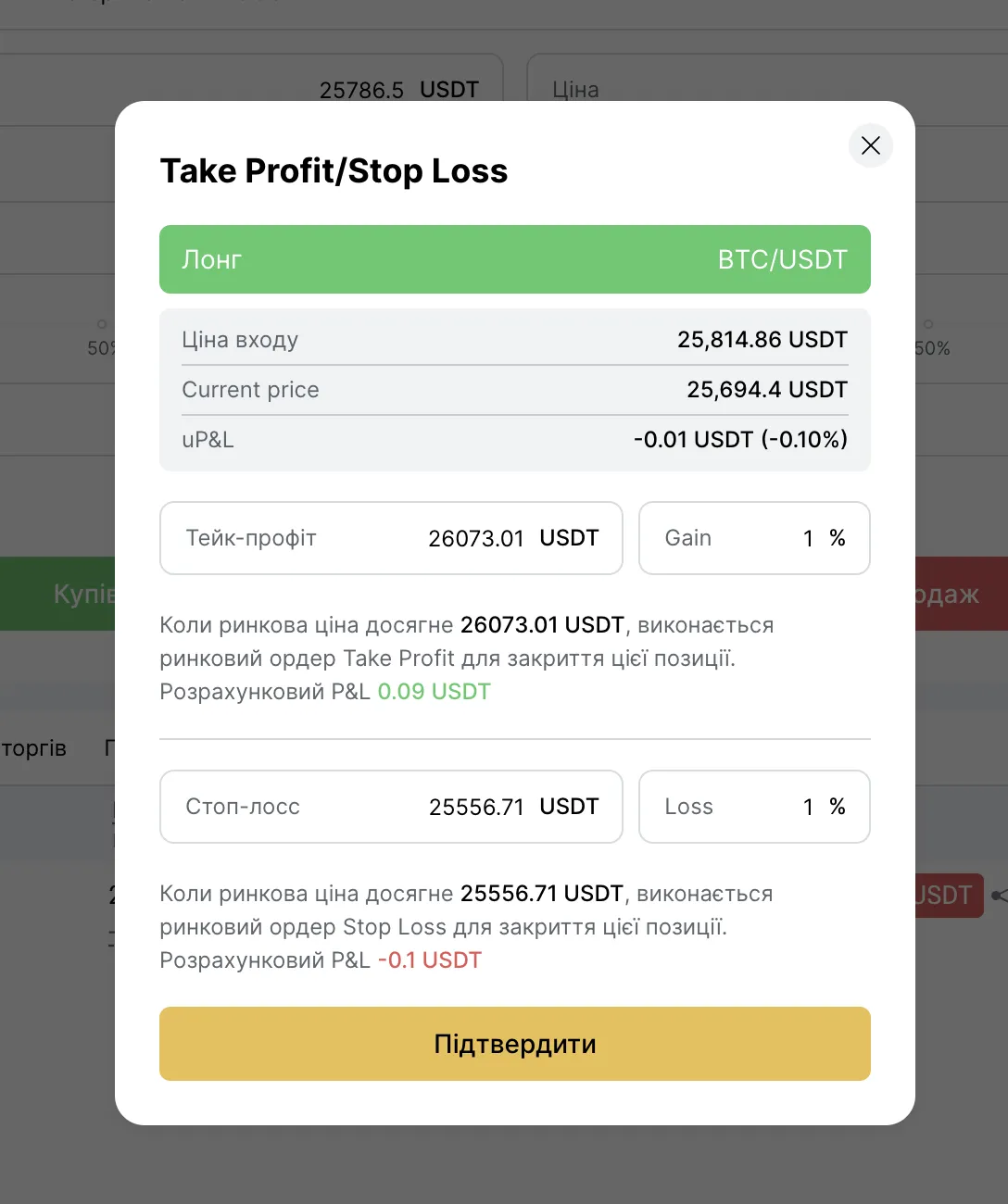

Стоп-лосс – это один из так называемых отложенных ордеров. Он позволяет трейдеру ограничить потери, если цена актива пойдет в невыгодном для него направлении – когда курс достигнет указанной отметки (например, на 1% ниже цены входа), открытая позиция будет закрыта по рыночной цене.

На WhiteBIT такой тип ордера доступен для сделок с заемными средствами (то есть, не только для маржинальной, но также и для фьючерсной торговли).

- Определить процент риска

Перед началом торговли трейдеру следует определить процент своего торгового баланса, который он готов выделить на сделку. Чем ниже этот процент – тем меньше риск. Например, если каждая позиция будет занимать 2% его баланса, трейдеру понадобится 50 неудачных сделок подряд, чтобы потратить все средства, которые он использовал для обеспечения. Это маловероятно даже в криптоиндустрии.

Управлять рисками таким образом удобно при помощи субаккаунтов – дополнительных аккаунтов. Такие аккаунты имеют ограниченную функциональность, но наследуют все преимущества Основного аккаунта, а также позволяют проверять различные торговые стратегии и распределять средства трейдера.

Таким образом, можно сделать вывод, что хотя процесс ликвидации и считается принудительным (потому что криптобиржи сами закрывают убыточные позиции), его можно избежать, если поддерживать Margin Fraction (соотношение собственных средств к сумме заемных средств) на должном уровне. При этом вероятные потери могут вырасти.

Также риск ликвидации можно снизить. Например, заранее определяя размер убытков, которые вы готовы понести в случае неудачной сделки – хотя это займет некоторое время, в конечном итоге это позволит управлять рисками при маржинальной торговле.

Только проверенная информация у нас в Telegram-канале OBOZ.UA и в Viber. Не ведитесь на фейки!